Endeudamiento Responsable

El endeudamiento responsable es la administración óptima de los recursos, permitiendo ordenar las necesidades financieras para obtener bienestar y calidad de vida.

Nuestro objetivo es ayudarle a ordenar sus necesidades financieras, entregándole consejos y enseñando a elaborar su presupuesto familiar, organizando los gastos y previniendo el sobreendeudamiento.

♦ ¿Por qué nos endeudamos?

Cuando nos endeudarnos muchas veces lo justificamos con las siguientes frases:

- No me alcanza la plata

- Es imposible ahorrar en nuestros tiempos

- Solo con tarjeta puedo comprar

- Alimentarse y vestirse es muy caro

- Las ofertas siempre son buenas y hay que aprovecharlas

Validas o no, eso depende de cada uno.

El endeudamiento en sí, no es malo, ya que tiene algunos beneficios como:

- Acceso rápido al consumo.

- Satisfacer necesidades de salud

- Pagar la educación de los hijos

- Realizar mejoras en el hogar

- Disfrutar vacaciones y viajes

- Cumplir sueños y deseos, etc.

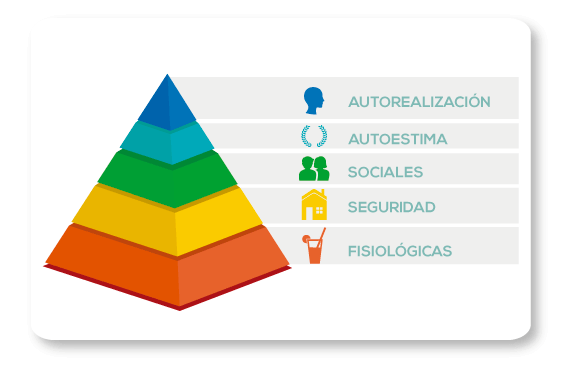

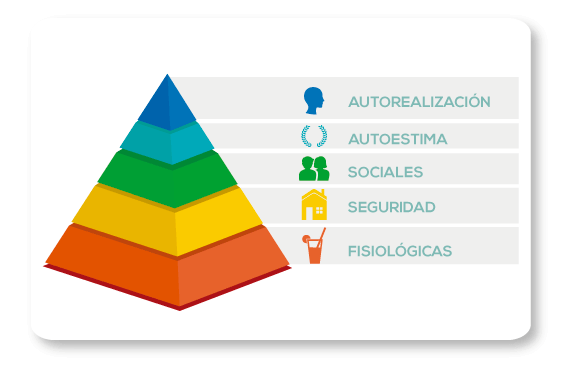

♦ ¿Cómo están organizadas nuestras necesidades?

Como vimos, muchos de los motivos de endeudamiento tienden a satisfacer nuestras necesidades y deseos. Pero éstas tienen una jerarquía que podemos observar en la siguiente imagen:

♦ Sobre Endeudamiento

¿Qué pasa cuando mis ingresos no me permiten pagar las obligaciones mensuales, tales como las cuentas de la luz, el agua, el dividendo hipotecario, las tarjetas de Crédito, etc?

Eso significa que estamos Sobre Endeudados

♦ Test: ¿Es usted una persona sobre endeudada?

- ¿Consume más de lo permitido y se gasta el dinero en cosas que no tenía planificado?.

- ¿Compra algo sólo porque está en oferta y no porque se necesite?.

- ¿Consume para “subir el ánimo”, para pasar un mal rato.

- ¿Utiliza más de una tarjeta de crédito sin percibir el gasto total entre todas?.

- ¿Se atrasa en los pagos y los intereses más los gastos de cobranza aumentan la deuda?.

Si usted responde “SI” a una de estas preguntas, está en camino de ser una persona sobreendeudada.

Si usted responde “SI” a dos o más de estas preguntas ¡ya es una persona sobreendeudada!

♦ Efectos del sobre endeudamiento

♦ ¿Cómo resolver el sobreendeudamiento?

Consejos para la planificación financiera

- Genere una lista de gastos mensuales y defina un presupuesto para cada uno de ellos. El monto total no debe sobrepasar los ingresos totales.

- Revise diariamente los gastos que está realizando ¿Cuál de ellos realmente necesita?.

- Genere un menú semanal para evitar gastos inesperados en alimentación.

- Venda todo aquello que no necesita o que no ha utilizado en los últimos 12 meses.

- Antes de comprar, cotice y busque información.

- Consolide todas sus deudas en una sola, con una cuota accesible para usted.

- Defina un % de sus ingresos para gastos inesperados, en caso de no utilizarlo al finalizar el mes, traspase ese dinero a una cuenta de ahorro.

- Una esfuerzos con su familia y juntos generen un plan que les permita salir de las deudas.

El Ahorro

Siempre considere dentro de su presupuesto familiar el ahorro. Si usted no lo puede hacer hoy, siempre planifique hacerlo para el futuro. De esta forma sus gastos próximos serán financiados por su dinero más que por deuda.

- Evaluar si es realmente necesario solicitar uno.

- Definir un monto y cotizar diferentes alternativas de crédito. Ponga atención al CAE. Para mismas condiciones, el menor CAE es el que le conviene.

- Definir una cuota mensual accesible, que le permita dejar un monto mensual para otros gastos y pagos.

- Coloque atención en el costo final del crédito o CTC

- Use responsablemente el dinero solicitado.

- Ordene todos sus documentos y gastos de forma mensual de acuerdo a sus ingresos.

- Desarrolle un presupuesto, priorizando las responsabilidades.

- Busque en qué ítem puede disminuir sus gastos.

- Intente negociar con instituciones que tiene deudas.

Para más información de educación financiera, visite los siguientes sitios web:

Inscríbase en nuestros talleres de Educación Financiera llamando a nuestro Call Center al 600 718 18 18

![]()